Investir em imóveis é uma boa opção para a aposentadoria?

Abordaremos o assunto investimento em imóveis, como uma das formas de complementar a renda na aposentadoria.

O investimento em imóveis pode ser realizado através de variados tipos de imóveis, tendo cada um deles uma característica diferente. Podemos investir através da compra de terrenos, apartamentos residenciais, salas comercias, lojas comerciais, flats, galpões logísticos, Hotéis, Shopping Center e etc…

- Se você pensa em investir em imóvel para alocação, é bom saber como preencher um recibo de aluguel corretamente.

Por exemplo, o investimento em áreas / terrenos, normalmente demandam valores mais elevados, tem baixa liquidez, a grande maioria não gera retorno com alugueis e tem o retorno do investimento muito atrelado a valorização deste imóvel, que normalmente acontece com o crescimento das cidades e a escassez dos terrenos. Pelas características acima, normalmente este investimento acaba sendo viável para grandes investidores / profissionais, pois este tipo de investimento demanda um conhecimento elevado do investidor sobre o mercado imobiliário (plano diretor, projetos públicos de expansão de avenidas, estações de metro, saneamento, áreas urbanas, áreas rurais e etc…).

Outro exemplo, é quando o investidor realiza o investimento em imóveis de forma “ativa”, como por exemplo, construindo uma loja/prédio, participando de leiloes e etc… ou de forma “passiva”, comprando um imóvel já pronto que pode inclusive já estar alugado. O investimento em imóveis na forma ativa, traz mais riscos e a necessidade da “profissionalização” do investidor, em contrapartida existe uma expectativa de maior retorno em comparação a forma “passiva”.

Forma “passiva”

Neste artigo falaremos mais especificamente do investimento em imóveis de aluguel, realizado de forma “passiva”, que é a forma que a maioria dos investidores brasileiros realiza. Estamos falando da compra de imóveis geradores de renda, tais como apartamentos, salas, lojas e flats … destinados para locação. Este tipo de imóvel pode fazer sentido para o pequeno/ médio investidor, pois traz a expectativa de valorização do imóvel de acordo com a inflação, ao longo do tempo, mantendo o poder de compra do investidor, além de pagar um aluguel mensal, gerando renda para este investidor.”

Alguns estudos demonstram que na média, os imóveis se valorizam de acordo com a inflação, quando analisado em intervalos longos de tempo. É evidente que, em alguns períodos, haverá valorizações superiores à inflação e outros nos quais a valorização será abaixo da inflação. Também deve-se considerar que estes estudos contemplam a média dos imóveis, pois determinadas regiões e tipos podem apresentar valorizações superiores ou inferiores á média do mercado.

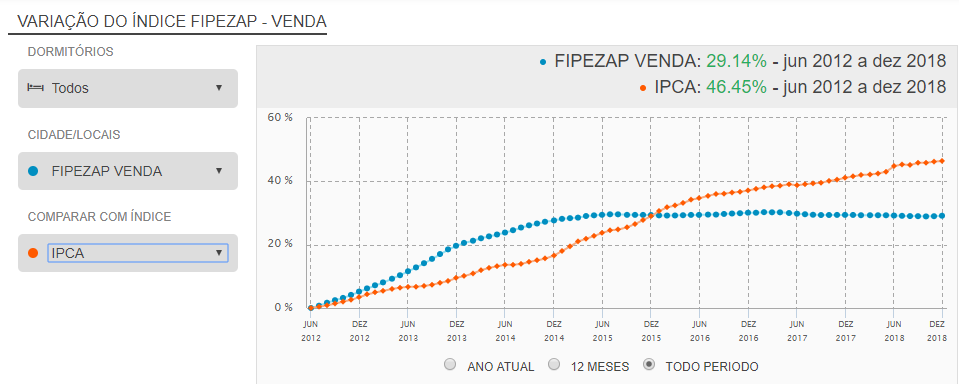

Neste sentido, trazemos aqui o gráfico elaborado pelo FIPEZAP, que foi o primeiro indicador de evolução dos preços no mercado brasileiro a ser divulgado abertamente. Infelizmente o período analisado de aproximadamente sete anos ainda é bastante pequeno, mas nos mostra que na primeira metade do período tivemos uma superioridade dos imóveis em comparação ao IPCA, ocorrendo o inverso na segunda metade do período, com superioridade do IPCA sobre os imóveis. Muito provavelmente veremos em algum momento do futuro as linhas laranja (IPCA) e azul (Imóveis) convergindo para se tocarem novamente.

Fonte: Zap Imóveis

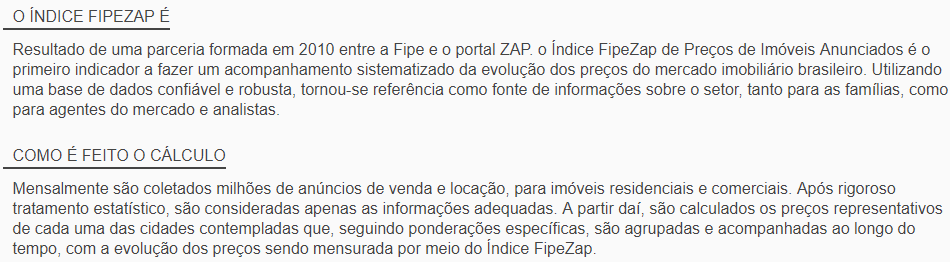

Entendido este conceito, de que os imóveis em períodos longos de tempo tendem a se valorizar conforme a inflação e ainda pagar uma renda para os proprietários que se disponham a alugá-los, recorremos novamente a FIPEZAP, para verificar qual é o percentual deste aluguel/renda sobre o imóvel/investimento praticado atualmente.

No gráfico acima, encontramos uma taxa de rentabilidade do aluguel para imóveis comerciais de 5,25% ao ano e para imóveis residenciais de 4,56% ao ano. Assim, podemos esperar uma rentabilidade ao longo do tempo de algo em torno de (inflação + 5% ao ano) sobre os investimentos em imóveis a serem realizados neste momento.

E como podemos saber se esta rentabilidade esperada é satisfatória? Uma das formas de tentarmos responder esta pergunta, e tentar mensurar a relação risco x retorno deste investimento. Então vamos lá!

Você já ouviu falar de titulo Tesouro *IPCA + emitido pelo Tesouro Nacional? Este titulo tem na sua forma de rentabilidade a composição do IPCA + % juros. Assim este título tem uma característica que se aproxima, com o tipo de rentabilidade dos imóveis de aluguel, conforme já exposto acima. Porém neste titulo, tem o menor risco de credito do mercado pois tem a garantia de pagamento do Tesouro Nacional e conta com liquidez imediata, em caso de você querer vender seus títulos.

* O IPCA é considerado o índice oficial de inflação do país.

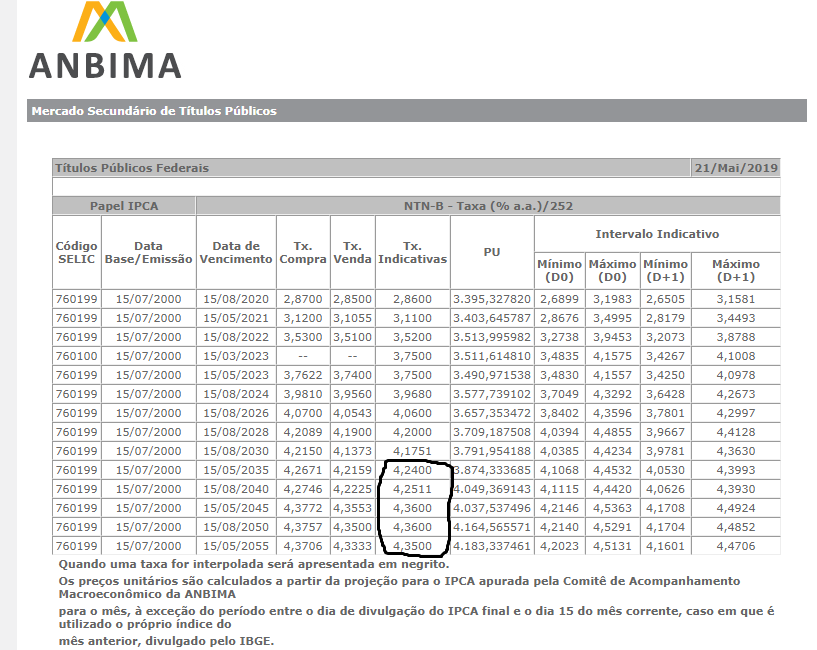

Assim olhando a tabela abaixo, do dia 21 de maio de 2019, circulamos as taxas negociadas neste dia, dos títulos de vencimento mais longo (2035 a 2055), que são os títulos de melhor comparação com imóveis visto o horizonte de longo prazo deste tipo de investimento.

Fonte: Ambima

Encontramos uma taxa de aproximadamente IPCA + 4,30% ao ano para o titulo do Tesouro Nacional e comparando com a taxa média esperada do investimento em imóveis comerciais de IPCA+5,25% ao ano, questionamos se faz sentido investir passivamente em imóveis de aluguel, considerando estas informações.

Para tentar achar uma resposta, vamos tentar avaliar o risco envolvido em cada uma das modalidades.

Riscos de investimento no Tesouro IPCA +

Como já falamos, o título do Tesouro Nacional tem o menor risco de credito do mercado e oferece liquidez. Apesar oferecer títulos de longo prazo, o investidor pode vendê-los quando quiser, mesmo que a data do resgate ainda esteja muito distante. No entanto, quando optar por fazer essa venda antecipada, ficará sujeito ao risco de mercado. Assim, quando há mudanças no patamar de juros no mercado, a remuneração desses títulos serão ajustadas de forma refletir este novo cenário, podendo gerar variações positivas ou negativas sobre os seus títulos. É importante lembrar que caso o investidor permaneça com os seus títulos até o vencimento, ele receberá exatamente o valor estipulado na compra dos títulos, ficando o investidor sujeito a marcação a mercado, somente no caso da opção pela venda antecipada.

Riscos do investimento em imóveis para aposentoria

Agora vamos listar alguns riscos de se investir em imóveis:

- Liquidez: Se você precisar vender o seu imóvel, poderá levar bastante tempo. Caso necessite vende-lo com urgência terá que praticar preços atrativos aos compradores.

- Vacância: Seu imóvel pode ficar desocupado por algum tempo. Nos últimos anos a vacância cresceu muito, devido a crise econômica que vivenciada. Lembre-se que as despesas de condomínio e IPTU são por sua conta neste período.

- Inadimplência: Existe o risco do seu locatário não lhe pagar. Algumas vezes é preciso entrar com uma ação de cobrança e despejo, que acarreta em transtornos, lentidão e custos elevados.

- Impostos: Sempre existe o risco de alguma elevação ou criação de imposto sobre os imóveis.

- Custo de transação: Os custos para compra e venda de imóveis são elevados. Ao comprar um imóvel você deve pagar em torno de 10% (corretagem + ITBI + registro) e ao vender deve pagar em torno de 6% de corretagem.

- Manutenções: É comum o seu imóvel necessitar de manutenções internas ou no empreendimento em que ele se encontra.

- Baixa diversificação: Por ser uma ativo de valor elevado, uma sala comercial ou um apartamento chega facilmente ao valor de R$ 300 mil. Além da dificuldade de se diversificar com vários imóveis, pode haver uma concentração excessiva desta classe de ativo no patrimônio do investidor.

- Risco Jurídico: Algumas transações podem apresentar algum risco jurídico na compra de imóveis. É sempre recomendável estar amparado juridicamente antes de realizar uma transação.

- Risco de mercado: O mercado pode mudar a qualquer momento. E a demanda por determinados imóveis podem diminuir consideravelmente. Alguns exemplos recentes neste sentido são: Impacto do Uber (aplicativos) sobre as vagas de estacionamento, impacto da Amazon sobre alguns shoppings nos EUA, impacto do Coworking sobre as pequenas salas comerciais.

Comparar o investimento em imóveis com o investimento no titulo do tesouro IPCA + é um excelente ponto de partida para avaliar qual o retorno a exigir para investir em imóveis. Visto que o investimento em imóveis de aluguel tem mais fatores de risco comparado ao investimento no título do tesouro IPCA +, parece intuitivo presumir que o investidor deva exigir maior retorno para realizar o investimento em imóveis.

No exemplo usado acima, a diferença parece muito pequena para justificar o investimento em imóveis. Então, qual o retorno ideal a ser exigido? Infelizmente não há uma resposta certa, pois depende de algumas questões que são especificas de cada investidor e de cada transação. Investidores tem perfis e características diversas, assim deveriam exigir prêmios diferentes para se expor aos riscos de se investir em imóveis.

Também existe muita diferença entre os próprios imóveis de aluguel. Alguns podem ter menor risco, devido a determinadas qualidades nas suas características (localização, tamanho, padrão etc…), que representam menor risco de ficar desocupado, inadimplência e outros fatores. Nestes casos, o investidor poderia exigir menos prêmio de risco para investir nestes tipos de imóveis.

Se existe uma expectativa positiva de curto e médio prazo, com relação a crescimento econômico e demanda por imóveis de aluguel, também pode fazer com que o investidor exija menor premio de risco, pois ele acabaria sendo compensado por uma possível valorização dos imóveis acima da inflação.

Fundos imobiliários

Resumindo, a tarefa de investir em imóveis mesmo quando realizada de forma “passiva”, exige bastante conhecimento e envolvimento do investidor, no intuito de mitigar riscos e maximizar retornos. Neste sentido, o investimento através de fundos imobiliários podem ser uma alternativa bastante atraente para o pequeno e médio investidor que busca renda através dos imóveis.

Saiba mais sobre as vantagens e desvantagens de se investir em fundos imobiliários.

José D’ Araújo Fernandes da Costa Jr. é formado em Economia, pós graduado em mercado de capitais pela UFRGS e Planejador Financeiro certificado CFP® desde 2011.